¿Necesitas asesoramiento para algún trámite?

Contactános

La Agencia Estatal de Administración Tributaria aclara que no se han de declarar monedas virtuales en el modelo 720

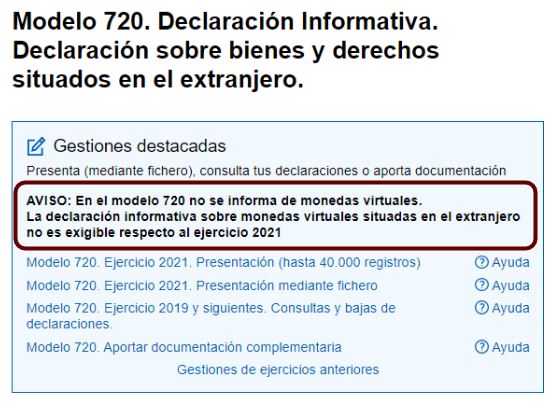

La AEAT ha puesto en el aviso en la página web correspondiente al modelo 720 aclarando que no hay que declarar monedas virtuales en dicha declaración informativa.

Por fin la AEAT aclara si deben o no incluirse en la relación de bienes en el extranjero la posesión de monedas virtuales o criptomonedas.

En concreto, han colocado el siguiente aviso en la página web correspondiente al modelo 720:

Así, se va perfilando el modelo. Por un lado, con esta aclaración que recordemos no tiene carácter de rango legal ni vinculante, en principio, de cara a la Administración y, por otro lado, con la derogación de su régimen sancionador después de la dura sentencia del TJUE sobre el mismo.

¿Quiénes están obligados a presentar el modelo 720?

Todas aquellas personas físicas, jurídicas o entidades sin personalidad jurídica pero susceptibles de imposición —artículo 35.4 de la LGT— que posean bienes y derechos en el extranjero.

¿Todos los bienes han de ser declarados?

Generan obligación de presentación:

- Cuentas dedicadas al tráfico bancario o crediticio.

- Títulos, activos, valores o derechos representativos del capital social, fondos propios o patrimonio de todo tipo de entidades, o de la cesión a terceros de capitales propios así como los seguros de vida o invalidez y las rentas vitalicias o temporales.

- Bienes inmuebles y derechos sobre bienes inmuebles.

Ahora bien, no existirá obligación de informar sobre ninguna cuenta cuando los saldos a 31 de diciembre no superen, conjuntamente, los 50.000 euros, y la misma circunstancia concurra en relación con los saldos medios del último trimestre del año natural. En caso de superarse cualquiera de dichos límites conjuntos deberá informarse sobre todas las cuentas.

En declaraciones sucesivas, sólo será obligatoria la presentación del modelo cuando cualquiera de los saldos conjuntos de las cuentas en el extranjero hubiese experimentado un incremento superior a 20.000 euros respecto de los que determinaron la presentación de la última declaración.

¿Por qué las monedas virtuales están tan discutidas en el modelo 720?

Porque la disposición adicional decimoctava de la LGT LGT, precepto que regula la obligación de información de bienes y derechos en el extranjero, establece lo siguiente:

«Los obligados tributarios deberán suministrar a la Administración Tributaria, conforme a lo dispuesto en los artículos 29 y 93 de esta ley y en los términos que reglamentariamente se establezcan, la siguiente información:

(…)

d) Información sobre las monedas virtuales situadas en el extranjero de las que se sea titular, o respecto de las cuales se tenga la condición de beneficiario o autorizado o de alguna otra forma se ostente poder de disposición, custodiadas por personas o entidades que proporcionan servicios para salvaguardar claves criptográficas privadas en nombre de terceros, para mantener, almacenar y transferir monedas virtuales».

¿Hay que declarar la posesión de monedas virtuales?

Sí, la publicación de la Orden HFP/207/2022, de 16 de marzo, por la que se aprueban los modelos de declaración del Impuesto sobre la Renta de las Personas Físicas y del Impuesto sobre el Patrimonio, ejercicio 2021, ha traído consigo una modificación normativa en el Impuesto sobre el Patrimonio bastante relevante ya que la obligación de información sobre monedas virtuales se recoge en el modelo 714. Así lo establecía la exposición de motivos de la mencionada Orden:

«Por último, respecto de las novedades del modelo de declaración del Impuesto sobre Patrimonio, se introduce un apartado para identificar los saldos de monedas virtuales, que hasta ahora debían incluirse en el apartado genérico de “Demás bienes y derechos de contenido económico”».

No obstante, hay que tener en cuenta que el gobierno está ultimando un nuevo modelo, modelo 721, para la declaración explícita de las monedas virtuales en él. Recomendamos estar atentos a su aprobación.

¿Necesitas asesoramiento para algún trámite?

Contactános